香港Web3「应许之地」?试析Ensemble的RWA代币化愿景

撰文:Web3 农民 Frank

数字资产金融,对香港来说,是一班不容错过的历史性班车。

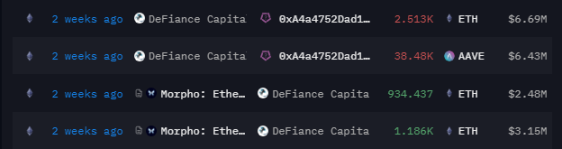

从 2022 年 10 月 31 日正式发表虚拟资产政策宣言以来,香港就成为全球国际金融中心里最坚定、最积极拥抱 Web3 与数字资产的管辖区之一,从港府鲜明庄重的政策许诺,到证监会、金管局等执行层面的制度支持,香港都在大踏步迈向数字资产金融的创新前沿。

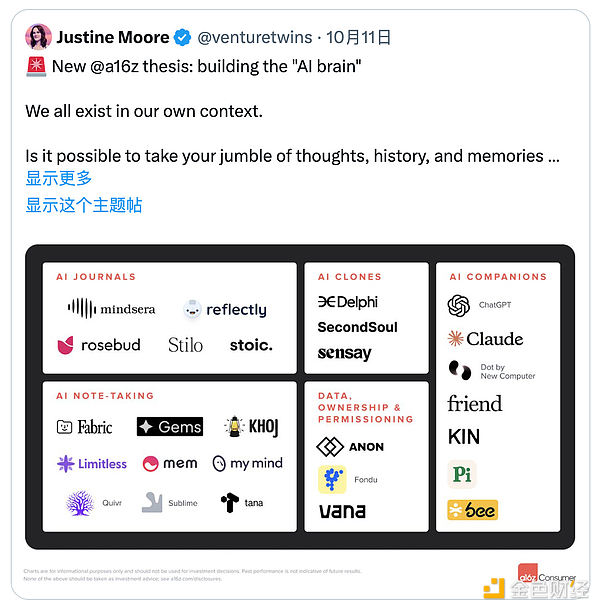

而在其中,现实世界资产(RWA)代币化更是港府数字资产金融战略中的关键一环,尤其是 2024 年 8 月 28 日,香港金管局正式启动「Ensemble」沙盒计划,将利用实验型代币化货币促进银行同业结算,并集中研究代币化资产交易,标志着港府在代币化资产领域的前瞻布局,也展示了香港将成为全球 RWA 代币化中心的决心。

据 RWA 研究平台 rwa. xyz 的最新数据,目前 RWA 总市场体量逾 130 亿美元,而贝莱德的预测更为乐观,到 2030 年,预计代币化资产的市值将达到 10 万亿美元,这也就意味着未来 7 年的潜在增长空间或高达 75 倍以上!

「Ensemble」背后的香港加密野望

香港金管局

说白了,港府及金融监管机构多年来一直在为数字资产行业进行政策松绑,并推动产业的创新发展,而「Ensemble」项目的出现正是香港在这一背景下打造的数字资产金融试验平台,它不仅帮助香港建立了一套以合规为导向的测试体系,还为未来的数字资产创新业务提供了试水的机会。

众所周知,RWA 代币化是指将实物资产(例如债券、黄金、房地产和其他商品)代币化成区块链上的数字资产,从而带来一些链上原生资产和传统金融资产都难以比拟的独家优势:

费效比提升:首先代币化消除了中间经纪商的必要性,大幅降低了交易成本并提升了效率;

可访问性更好:其次代币化使得传统资产可以按更小的份额进行分割,从而提高了可访问性与流动性;

这意味着 RWA 能够成为链上数字资产增量的主要驱动因素,使 Web3 有效触及传统市场的庞大资产池,例如全球债券市场(133 万亿美元)和黄金市场(13.5 万亿美元)——在代币化的框架下,这些实物资产不仅可进入链上交易生态,更可以通过借贷和质押获取 DeFi 收益,为数字资产市场引入了真实收益资产支持,增强其价值基础。

要知道 2020 年 Compound 引爆 DeFi 盛夏以来,数字资产体量迎来长足发展,截至 2024 年 10 月 25 日,链上 TVL 高达 880 亿美元。但相比动辄上万亿美元的可代币化 RWA 资产(债券、黄金、股票、房地产等),这一体量仍显微不足道,因此 RWA 代币化无疑将为链上资产带来强劲的增量动力。

RWA 代币化,香港不容错过的加密时代班车?

香港对 RWA 代币化的需求,源于其作为国际金融中心的深厚金融文化背景。首先 RWA 代币化为数字资产与传统金融的融合提供了新的契机,使基金、债券、股权等可以通过区块链技术和数字资产的形式进行代币化,从而提高资产的流动性和可及性。

与此同时,RWA 市场所需的庞大和成熟的资产标的和规模体量,也正是香港作为国际金融巨头的舒适区——旗下涵盖丰富的金融服务业态,且拥有多年的积累和丰富的经验,成熟的风控体系、完善的交易基础设施和庞大的客户群体。

因此这些优势可以帮助香港快速将 RWA 资产上链,为市场提供合规、安全的交易解决方案,成为 Web2 与 Web3 的桥梁。

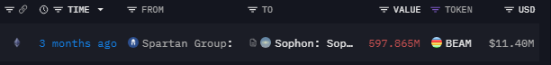

EY

未来,以投资基金产品为代表的 RWA 代币化将为香港市场带来新增的流动性来源,推动其在全球的普及:

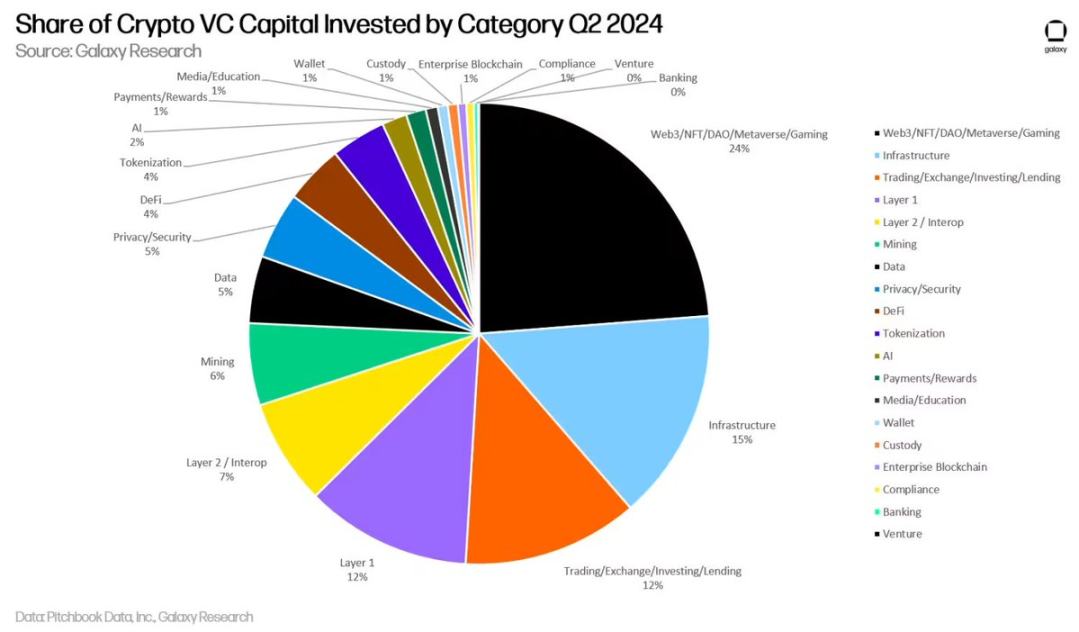

根据安永预测,到 2026 年,机构和高净值投资者预计将把投资组合的 5.6% 和 8.6% 分配给代币化资产,这也意味着从今年开始的 3 年内,机构和高净值投资者对 RWA 代币化投资配置的增量涨幅普遍将超过 100% 。

结语

对香港数字资产金融的探索而言,RWA 代币化确实是值得期待的「范式转变」,如果能找到一种将链上数字资产和现实世界资产合法性地相结合的方法,并得到诸如 OSL、华夏基金等零售形式的推广尝试,不排除会是数字资产金融的下一个「起爆点」。

从这个角度看,OSL 所扮演的角色也凸显了香港在全球数字资产金融创新中的优势——作为拥有世界上历史最悠久的虚拟资产公司之一,OSL 具备深厚的数字资产专业知识,这种专业性正为 RWA 代币化项目的合规性和透明性提供了保障,而这也正是香港得天独厚的天然优势:

要知道作为国际金融中心的香港拥有丰富的传统金融资源,无论是成熟的风控体系、完善的交易基础设施还是庞大的客户群体,都支持其通过 RWA 的形式将基金、股票、黄金等 RWA 引入链上,彻底释放其流动性。

当下的我们,有信心期待它的早日到来。